Pokud vám do domácnosti v roce 2024 přibyl první potomek, možná oceníte můj rozbor slev na dani z příjmu, které se vás doposud při vyplňování daňového přiznán netýkaly.

Posledně jsem ukazovala, jak se vypočítává daňové zvýhodnění na dítě, lidově řečeno sleva na dítě, díky kterému můžete dosáhnout dokonce na daňový bonus, kdy stát platí „daně“ vám.

Optimalizace za celou „rodinu“ připadá v úvahu pouze pro sezdané páry. Sleva na dani, kterou vám chci představit se totiž jmenuje „sleva na manžela/ sleva na manželku“. A lze ji uplatnit za celé měsíce, kdy trvalo manželství.

Nejlépe ukáži na příkladu „ze života“:

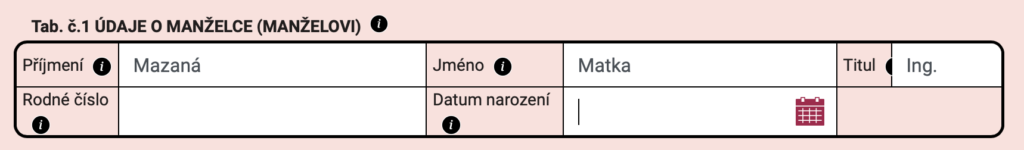

Mazaná matka si v roce 2021 vzala za manžela pracujícího muže, který vydělává „natolik“, že zajistí celou rodinu, aniž by matka musela pracovat, případně si jen maličko přivydělává nebo pobírá nízkou mateřskou (peněžitou pomoc v mateřství), nebo PPM čerpala jen pár měsíců. Ve finančním vyjádření to znamená, že v daňovém přiznání si manžel může uplatnit následující slevy na dani:

- za sebe slevu na poplatníka (30 840 Kč, platí pro rok 2024),

- slevu na manželku (24 840 Kč, platí pro rok 2024),

- i již zmiňované daňové zvýhodnění na dítě (výše se určí podle počtu dětí).

Důležité je, aby manželka, žijící ve společné domácnosti & zároveň pečující o dítě do 3 let věku (nová podmínka od roku 2024), neměla za rok 2024 vlastní příjem větší než 68 000 Kč. Do částky 68 000 Kč se započítává peněžitá pomoc v mateřství, ale nikoliv porodné nebo rodičovský příspěvek.

FAQ: Sleva na manželku se dá uplatnit i za jednotlivé měsíce (počítá se jako 1/12 z celkové daňové slevy 24 840 Kč), kdy byly splněny podmínky k 1. dni v měsíci. = K 1. dni v měsíci byl pár sezdaný, a zároveň vaše dítě neoslavilo 3. narozeniny.

Dále se do příjmů zahrnují:

- veškeré příjmy v „hrubém“ od zaměstnavatelů, příjmy z podnikání, nájmů a pronájmů,

- všechny druhy důchodů,

- nemocenská, náhrada mzdy při pracovní neschopnosti, ošetřovné,

- přijaté dary,

- podpora v nezaměstnanosti.

Naopak se do příjmů nezahrnují:

- dávky státní sociální podpory (přídavky na dítě, RODIČOVSKÝ PŘÍSPĚVEK, příspěvek na bydlení, PORODNÉ, pohřebné)

- dávky sociální péče,

- dávky pomoci v hmotné nouzi,

- státní příspěvky na penzijní připojištění se stáním příspěvkem,

- stipendia.

Pokračuji v příkladu:

Pokud byla mazaná manželka na mateřské od poloviny ledna 2024 a pobírala 28 týdnů mateřskou v celkové výši do 68 000 Kč (měsíčně maximálně cca 9700 Kč), v březnu 2024 porodila své první dítě, a od srpna pobírala rodičovský příspěvek (ten už není potřeba vůbec zvažovat), může si na ni manžel v daňovém přiznání uplatnit slevu ve výši 24 840 Kč.

Aby bylo ale z čeho „odečítat“, musí mít manžel dostatečně vysoké příjmy. Je jedno zda ze zaměstnání, z podnikání, z kapitálového majetku nebo z pronájmu.

Jen pro představu: Když nebudu uvažovat žádné odčitatelné položky od základu daně (oficiálně nezdanitelné části základu daně), ani jiné slevy na dani kromě základní slevy na poplatníka, znamená to, že při 15% sazbě daně z příjmu, musí manžel vydělat alespoň 371 200 Kč, aby si slevu na manželku mohl uplatnit celou.

Pokud mazaná manželka nepracuje, nemůže si ani uplatnit daňové zvýhodnění na dítě, a přenechá uplatnění této slevy manželovi. To už ode mě ale znáte.

Nezdanitelné části základu daně

Pro úplnost přeci jen doplním i výčet nezdanitelných částí základu daně, které si může manžel odečíst ještě před násobením 15% daňovou sazbou:

- bezúplatná plnění (dary),

- úroky z úvěrů na financování bytových potřeb,

- příspěvek na penzijní připojištění, penzijní pojištění a doplňkové penzijní spoření,

- pojistné na soukromé životní pojištění,

- členské příspěvky zaplacené odborové organizaci,

- úhrady za zkoušky ověřující výsledky dalšího vzdělávání.

Tak buďte mazaná matka a dohlédněte, aby si váš manžel uplatnil maximum položek, co jde. Váš rodinný rozpočet to jistě ocení!

Pro pořádek podotýkám, že to celé jde otočit o 180°, a můžeme se v příkladu bavit o pracující ženě, která živí celou domácnost a dávky pobírá manžel, který zároveň pečuje doma o dítě.